伴随着美国经济走强,欧元区经济数据不及预期,去年“欧强美弱”已被“美强欧弱”所取代。美元、美债同时走强,短期来看并没有逆转的因素出现,这也使得美元资产的吸引力大大增强。

2018年以来,美元指数、美债收益率双双走高。昨日,美元指数一度触及95关口,创下近6个半月新高。与此同时,10年期美债收益率相比去年底已经走高了数十个BP。

招商基金国际业务部总监白海峰向华尔街见闻表示,在美联储加息、美元利率抬升,欧元区、日本、新兴市场预期差修正的背景下,今年美元指数或将继续走高,为配置美元资产提供了机会,建议投资者配置美元资产,尤其是美国科技股和中资美元债。

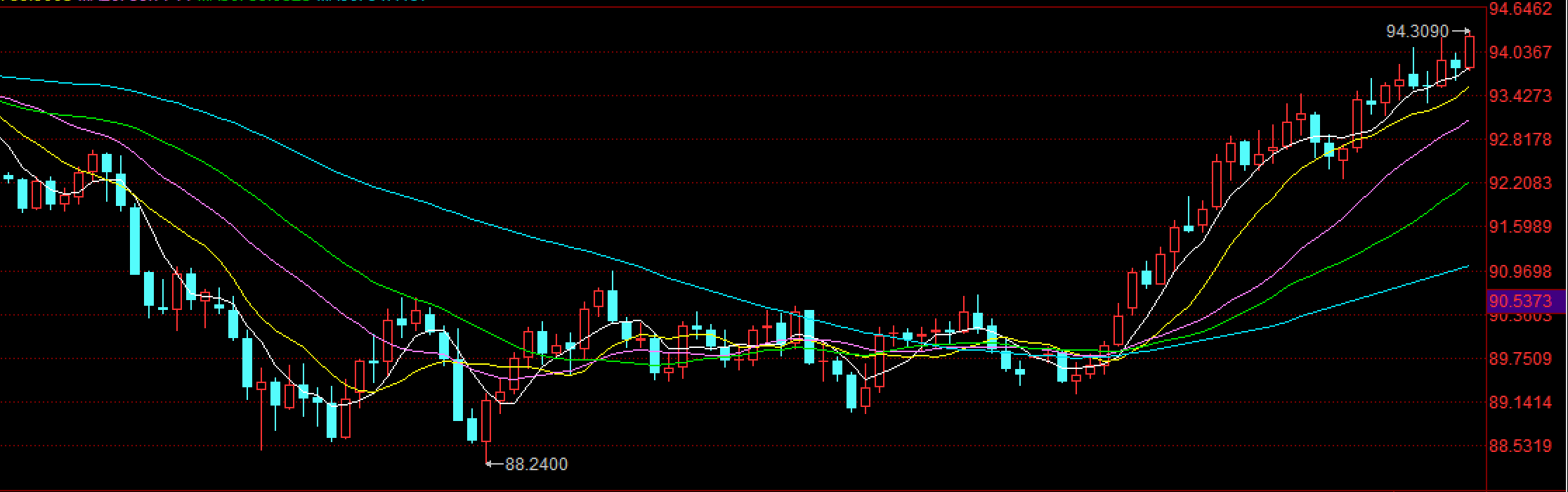

2018年以来至4月份中旬,美元延续2017年的疲软走势,一度走低至88.24。自4月17日起,美元走势开始打破僵局,迎来强劲反弹。截至目前,美元指数已经稳定在94之上,与4月17日的最低点89.23相比,目前美元涨幅已经超过6%。

与此同时,截至5月25日,10年期美债收益率相比去年底已经走高了40BP,2年期走高59BP,1年期走高51BP。美债收益率和美元指数同时走高,暗示着美国经济处于加速向顶部运行阶段。

随着美元走强和美债利率上升,阿根廷、土耳其、巴西进入“危机时刻”,货币贬值濒临失控,墨西哥贬值幅度也相对较高,新兴市场国家的货币政策也做出了相应的调整。巴西因担忧货币贬值而暂缓降息,阿根廷、土耳其分别大幅加息12.75%、3%以抑制贬值和资本外流。

招商证券研报分析称,上述国家的政策调整会使得新兴国家陷入“美元走强和资本流出”的恶性循环,预计短期内新兴市场风险会持续发酵。因此,需警惕“双赤字”国家和南美洲国家的风险:一方面美元和利率的压力使得依靠外债的“双赤字”国家压力加剧,主要包括阿根廷、土耳其、南非、印尼、墨西哥、巴西;一方面中美达成贸易协议,中国将加大从美国进口农产品,这将造成阿根廷、巴西等农产品出口国的经济预期恶化。

招商基金国际业务部总监白海峰向华尔街见闻表示,美元指数走强的重要支撑是美债收益率走高,美债收益率走高会提高美元资产的吸引力,加速美元回流。美债收益率走高的主要原因是市场对加息的预期上升,而通胀预期的上升则增加了加息的预期。

“美元走强的背后逻辑在于,美国Q1从宏观经济指标到企业微观利润均表现抢眼,叠加贸易摩擦中相对领先的前景,均使投资人对于美国经济阶段性的展望预期强于其他经济体。”博时黄金ETF基金经理王祥表示。

“在美联储加息,美元利率抬升,欧元区、日本、新兴市场预期差修正的背景下,今年美元指数或将继续走高。”白海峰表示。

首先,在居民负债率不高的情况下,减税将推高消费与通胀预期。

其次,企业盈利良好,标准普尔500指数年度及季度收益预期继续走高。花旗经济意外指数也显示美国企业盈利情况企稳向上。这些为美联储加息、债券收益率提高提供了支持,为配置美元资产提供了机会。

同时,欧元区、日本、新兴市场等经济复苏乏力,汇率走低,大概率维持宽松货币政策。利率抬升得不到支持,收益率下滑,资本将回流经济面较好的美国。

不过伴随着美元指数的上涨,近期黄金价格明显承压。5月11日以来,黄金跌幅较大,目前黄金价格略有回升,总体却呈现震荡行情。多家券商研报分析称,若后续美元进一步走强,金价可能会重新回到1300下方。

此观点也得到博时黄金ETF基金经理王祥的认可。“本波金价受挫与美元走升关联紧密。随着中美贸易争端暂告段落,特朗普政府总体实现了农产品及能源出口增长的诉求,对于年内的中期选举而言,执政稳定性继续上升,有望继续吸引市场对美元的强势预期并削减避险需求,黄金市场的反弹或较为孱弱。”博时黄金ETF基金经理王祥表示。

如此背景之下,白海峰建议配置美元资产,尤其是美国科技股和中资美元债。

“在标普500中,消费、科技股两个板块贡献企业利润约占40%,而且预计在未来一两年科技股板块利润贡献将超过消费板块。近年来,科技股估值屡创新高的同时,公司的盈利增长率也创新高,而且保持大量的研发投入,消费者对科技产品的需求也处于最高水平,说明了科技股预期存在确定性,而且想象空间大。”

中国企业在境内市场融资困难的情况下,纷纷涌向境外美元债市场寻找融资契机。随着美元的强势回归,且预期继续上行情况下,中资美元债具有吸引力。尤其是对长期持有的投资人来说,目前综合考虑,中大型公司三年期7-8%的美元收益及1%的锁汇收益后的收益已较为可观。